住宅ローンの返済額などのシュミレーションで、使いやすいサイトがあれば知りたい。

こんなテーマに関する記事です。

住宅ローンの借り入れを検討する際には、事前にシュミレーションをして、返済額などのチェックをします。その際のお勧めのシュミレーションできるサイトを紹介しています。

住宅ローンを検討する際には、事前に、

借入額

や

返済額

などのシュミレーションをして、無理のない範囲かどうかをチェックしておくと良いでしょう。

ネット上には、銀行のサイトなどを含めて、シュミレーションできるページがいろいろありますが、その中でも、

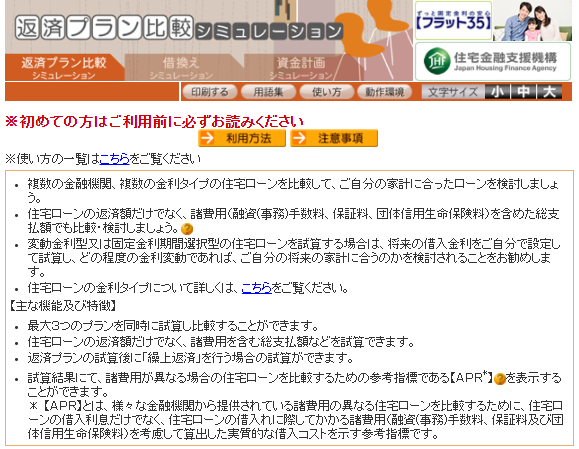

住宅金融支援機構(旧住宅金融公庫)

のホームページのシュミレーションできるページがかなり便利です。

こちらですと、

フラット

と、

一般の銀行

とを比較してシュミレーションもできます。

住宅金融支援機構 返済プラン比較シミュレーション

下記に使い方と注意点について説明していきます。

住宅金融支援機構 返済プラン比較シミュレーションの使い方

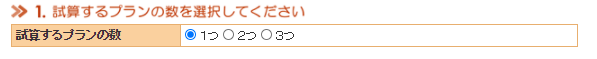

プランの数を選択します。

最初に、プランの数を選択します。

例えば、一般の銀行だけの場合は、1つですし、また、一般の銀行とフラットを比較する場合は、2つを選択します。

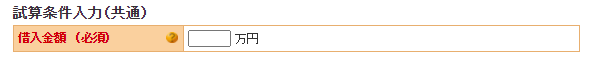

借り入れ金額を入力します。

お借入れ予定の金額を入力します。

フラットでも、下記の経費分も含めて借り入れ可能です。

・仲介手数料

・印紙代

・融資事務手数料

・所有権移転登記費用

項目ごとに選択もしくは数値を入力します。

商品タイプ

商品タイプを選択します。

一般の銀行での借り入れ、もしくは、フラットを選択します。

新規/借換

新規を選択します。

金利タイプを選択し、金利の数値を入力します。

おおよそのシュミレーションですので、「全期間固定」でOKです。

金利の数値を入力します。

金利に関しては、フラットや銀行の住宅ローンのページに記載していますので、その数値を参考にすると良いでしょう。

借入金額

先に入力した数値が反映されています。

うちボーナス返済分

ボーナス返済分があれば、金額を入力します。

なければ入力する必要はありません。

返済方法

元利均等か元金均等の選択になります。

通常は、元利均等で試算する形でOKです。

※元利均等は、元金と利息をあわせた毎月の返済額が固定になります。結果、返済の初期段階では、返済額の内訳として、利息の割合が多くなる形式です。

それに対して、元金均等は、毎月返済する金額のうち、元金分が一定となり、それに利息が加算されます。

元金は、一定の割合で着実に返済されます。毎月の返済額に関しては、返済当初は若干高めにはなりますが、元金が一定の割合で減っていくので、それにあわせて利息分も減り、毎月の返済額も年々少なくなります。

金融機関は、通常、元利均等を勧めてきます。

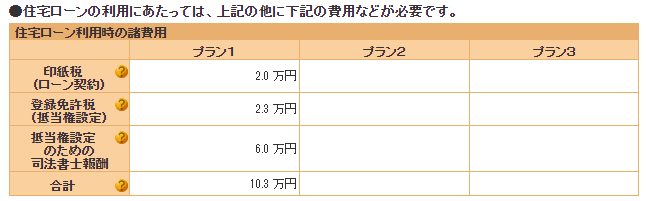

諸経費

諸経費は、「試算に含まない」のチェックでOKです。

参考までに、詳細は、下記の通りです。

■融資手数料

通常の金融機関と、フラットの場合で、手数料が異なります。

フラットの場合は、取次会社によって設定が異なりますが、通常、

借り入れ金額の〇%(最低〇万円)

といった設定になります。

(通常は、お借入れの1%~2%前後)

銀行の場合の手数料は、5~10万円前後が多いです。

手数料に関しては、フラットのほうが高くなります。

ただ、フラットの場合は、保証料の負担(保証会社に支払う費用)がありません。

※銀行によっては、フラットの取り扱いを行っている場合があります。

その場合は、手数料も低めの設定になっているケースがあります。

■保証料

フラットの場合は、保証料はありませんが、一般の銀行の場合は保証料が必要となります。

保証料とは、金融機関が提携している保証会社に支払う費用です。

住宅ローンを借りた人が、万が一、住宅ローンが支払えなくなった場合、保証会社が金融機関へ借入残金を払うことになります。つまり、金融機関のリスク回避の為の費用となります。

ちなみに、保証会社が金融機関へ借入残金を払った後も、住宅ローンを借りた人の返済義務がなくなる訳ではありません。単に、支払い先が、金融機関から保証会社に移るだけになります。

ただ、実際は、債権が、保証からから債権回収会社(サービサー)に移ります。

保証料の金額は、借入金額と返済期間のよって変わってきますが、概ね、

借入金額の2%前後

が一つの目安となります。

また、

■団体信用生命保険料

フラットの場合、団体信用生命保険つきのプランと、無いプランがあります。

団体信用生命保つきのプランの場合は、試算に含まないにチェックします。

一般の銀行の場合は、団体信用生命保険がつきますが、3大疾病などに対応した保険にグレードアップする場合は、金利を上乗せしたりする場合があります。

各銀行のHPで詳細は確認できます。

シュミレーションの時点では詳細は決まっていないことが多いので、試算に含まないにチェックをいれてシュミレーションする形で良いでしょう。

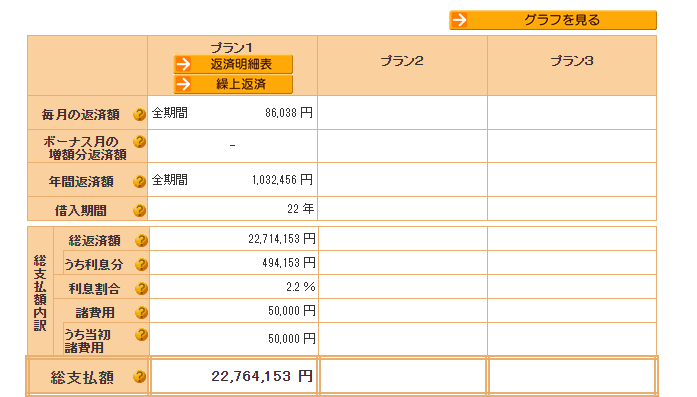

結果画面

毎月の返済額を含め、シュミレーション結果が表示されます。

複数の場合の結果も、同様に表示されます。

経費について

所有権移転についての金額などが参考値として表示されます。

所有権移転に関する費用は、正確には、物件の固定資産税の評価額によって変わってきますので、その物件ごとに見積りをもらうことになります。また、司法書士さんの報酬も、事務所によって異なります。

ですので、表示されている金額は、あくまで参考値になります。

(経費に関しては、ちょっと、低めの数値がでているように思います)

印紙代については、軽減措置がありますので、

1,000~5,000万円の物件の印紙代は、1万円

になります。

参考)不動産売買契約書の印紙税の軽減措置

https://www.nta.go.jp/law/shitsugi/inshi/08/10.htm

シュミレーションの見方

結論から言いますと、

毎月の負担額が無理のない金額になっているか

をチェックします。

無理して、お借入金額を増やしてしまうと、毎月の生活が厳しくなってしまいます。

例えば、現在、賃貸にお住まいの場合は、毎月の返済額が、賃料前後の金額であれば、安全な範囲と言えます。

また、ボーナス返済については、公務員のように安定して支給される場合は、ボーナス返済をありにしても良いかと思います。

民間企業の場合は、それぞれの判断になりますが、将来的にその金額が変動するリスクもありますので、

ボーナス返済は無しにして、余裕があれば、繰り上げ返済をする

という形をお勧めします。

また繰り上げ返済の際の手数料がどうなっているかも、金融機関に確認しておきましょう。

ネット口座を作れば、繰り上げ返済の手数料が無料になる銀行もあります。

また、一般の銀行で、固定金利にするか、変動金利にするかについては、考え方次第です。

将来的に、金利があがるとお考えの場合は、固定金利のほうが安全です。

金利が高くなっても、安全性を優先して固定金利にする

もしくは、

途中で変動金利から固定金利に切り替えることはできますので、当初は変動金利にする

という方法もあります。

ただ、途中で固定金利に切り替える場合は、その期間に、5年間、10年間などの制約があります。

詳細は、検討している銀行の住宅ローンのページをご確認いただくと良いでしょう。

(35年の全期間固定金利にするには、最初からその指定をする必要があります)

あるいは、例えば、当初の10年間は金利〇%、11年目から〇%といった段階金利型といった住宅ローンもあります。

いずれにしても、十分説明を受けて検討されてから決められることをお勧めします。

まとめ

住宅ローンに関しては、借入額を無理のない範囲にすることが大切になってきます。

毎月の返済額に無理があると、折角、住宅を購入したのに、生活が苦しくなり、本末転倒の状況になりかねません。

その上で、金利の種類や、どの金融機関でお借入れをするのかなどを検討することになります。

金融機関によって、多少、金利などの条件が異なる場合があります。

ですので、事前審査の段階では、複数の金融機関に書類をだしても良いでしょう。

いずれにしても、資金計画は、慎重に検討する必要があります。

以上、「住宅ローンのシュミレーション」についての説明でした。